中国经济网北京5月12日讯深圳市曼恩斯特科技股份有限公司(以下简称“曼恩斯特”,301325.SZ)今日在深交所创业板上市。截至今日收盘,曼恩斯特报90.12元,涨幅17.34%,成交额16.50亿元,换手率70.71%,振幅22.04%,总市值108.14亿元。

曼恩斯特是一家专注于高精密狭缝式涂布技术工艺设计与研发,向客户提供涂布整体技术解决方案的国家级专精特新“小巨人”企业和高新技术企业,主要是做高精密狭缝式涂布模头、涂布设备及涂布配件的研发、设计、生产、销售。

截至招股说明书签署日,公司股东信维投资持有公司51.76%的股份,为公司控制股权的人。信维投资股东为唐雪姣和彭建林,分别持有信维投资70.00%和30.00%股权。同时,唐雪姣作为长兴曼恩斯的执行事务合伙人,通过长兴曼恩斯控制公司10.56%表决权。彭建林与唐雪姣系丈夫妻子的关系,合计控制公司62.32%股份表决权,为公司共同实际控制人。

曼恩斯特于2022年6月15日首发过会,创业板上市委员会2022年第33次审议会议提出问询的主要问题:

1.发行人报告期内收入利润增长较快,毛利率较高且高于同行业可比公司中等水准,根本原因为下游新能源汽车相关产业的迅速增加。请发行人结合商品市场规模、竞争优劣势、研发投入及产品转化等,说明发行人毛利率较高的合理性以及业务成长的可持续性。请保荐人发表明确意见。

2.请发行人以高精密狭缝式涂布模头产品为例,结合产品毛利率及2021年末存货中发出商品金额,说明:(1)2021年末已签订单、意向订单的发出商品对应销售金额的计算依据和过程;(2)根据在手订单等预计的2022年1-6月业绩是否准确。请保荐人发表明确意见。

曼恩斯特本次在深交所创业板公开发行股票3,000万股,且这次发行完成后公开发行股数占发行后总股数的比例为25%,发行价格为76.80元/股,保荐人(承销总干事)民生证券股份有限公司,保荐代表人为繆晓辉、马小军。

曼恩斯特这次发行募集资金总额为人民币230,400.00万元,募集资金净额为210,689.48万元。公司最终募集资金净额比原计划多157,595.97万元。

公司于2023年5月8日发布的招股说明书显示,公司拟募集资金53,093.51万元,分别用于安徽涂布技术产业化建设项目、涂布技术产业化建设总部基地项目、涂布技术产业化研发中心建设项目、补充流动资金项目。

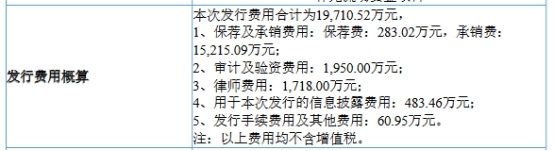

本次公司公开发行新股的发行费用合计19,710.52万元,其中民生证券股份有限公司获得保荐及承销费用15,498.11万元。

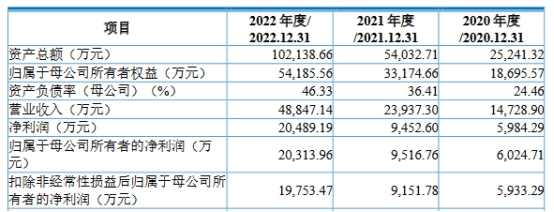

上述同期,公司经营活动现金流量净额分别为4,666.32万元、3,489.81万元、8,562.18万元,销售商品、提供劳务收到的现金分别为12,277.14万元、16,318.43万元、28,849.53万元。

基于公司目前的经营状况、市场环境及在手订单等情况,经初步测算,预计公司2023年1-3月可实现营业收入14,000.00万元至16,000.00万元,同比增长幅度约为73.98%至98.84%;预计2023年1-3月可实现归属于母公司股东的净利润5,400.00万元至6,200.00万元,同比增长幅度约为79.93%至106.59%;预计2023年1-3月可实现归属于母公司股东扣除非经常性损益后的净利润5,300.00万元至6,100.00万元,同比增长幅度约为85.73%至113.77%。

上一篇:【48812】其他职业工业洞悉-工业资讯_ 最新动态_前瞻财经 - 前瞻网

下一篇:省长质量奖!江宁两家企业上榜